税收优惠型养老保险

1、按照现在的规定,个人养老金制度下每人每年最高缴费限额为12000元。主要是对缴费者实行个人所得税优惠,即缴费者按每年12000元的限额予以税前扣除,投资收益暂不征税,领取收入实际税负由5%降为3%。

2、专业人士认为,会议释放了两大信号: 个人养老金制度税收模式为EET模式(Tax代表征税,Exempt代表免税),即在个人养老金金融产品购买阶段、资金运用阶段免税,在领取阶段征税;同时还可以抵扣个人所得税,上限暂定为2万元。

3、个人税收递延型商业养老保险、个人税收优惠型健康保险等。

4、国务院常务会议决定,对政策支持、商业化运营的个人养老金实行个人所得税优惠:对缴费者按每年12000元的限额予以税前扣除,投资收益暂不征税,领取收入的实际税负由5%降为3%。

5、个人税收递延型商业养老保险,是指允许购买商业养老保险的投保人在计算个税前列支保费,等到将来领取保险金时再缴纳个税,这是一种通过降低投保人当期税负来鼓励购买商业养老保险的税收优惠政策。这一试点将于今年年底前正式启动。

税延养老保险个税扣除的内容是什么?

1、补充养老金、税优健康险、税延养老保险这三种保险可以抵扣个税:【1】补充养老金。在我国,补充养老金指的就是企业年金或者职业年金。【2】税优健康险。

2、大家可能专项扣除的意思可能有点不清楚,其实我们常说的子女教育扣除,大病医疗扣除都属于专项扣除中的内容。

3、税延养老险可以通过抵扣个人所得税来减少纳税额,但具体的抵扣方式和金额需要根据国家相关政策来确定。建议在购买和申报时咨询专业人士,以确保合规并获得最大的税收优惠。

4、赡养岳父岳母或公婆的费用不可以享受个人所得税附加扣除。 被赡养人中的年满60岁的父母,仅指纳税人的生父母、继父母、养父母或其他 法定赡养人 。赡养老人专项附加扣除的扣除主体包括负 有赡养义务 的所有子女。

5、个税附加扣除什么意思个税专项附加扣除(全称:个人所得税专项附加扣除),是指个人所得税法规定的子女教育、继续教育、大病医疗、住房贷款利息、住房租金和赡养老人等六项专项附加扣除。

6、个税递延型商业养老保险具体政策我国目前的政策是:税延型养老保险抵扣金额=月工资*6%,最高可以税前列支1000元。

养老保险问题

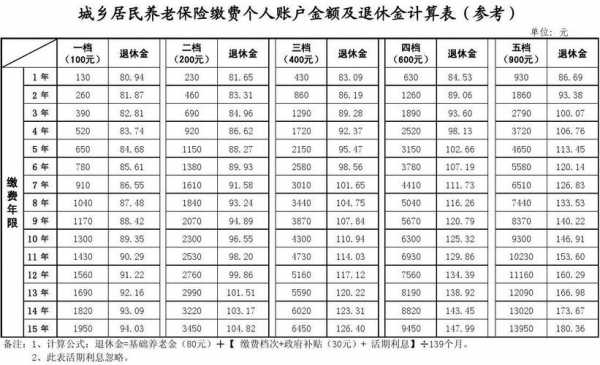

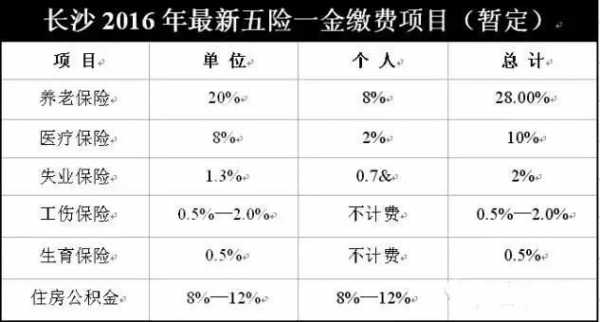

1、城镇个体工商户和灵活就业人员参加基本养老保险的缴费标准为当地上年度在岗职工平均工资的20%,其中8%记入个人账户。从长远看,基本养老保险应当实行全国统筹,但是,在目前的财税体制下,实行全国统筹难度比较大。

2、养老金缺口问题:随着人口老龄化的加剧,养老保险基金支付压力不断增加,养老金缺口问题日益突出。这主要是由于年轻人口数量的下降和老年人口数量的增加,导致养老保险缴费人数减少,而领取养老金的人数增加。

3、我国养老保险制度中存在的问题1.保险覆盖面有待扩大导致我国养老保险覆盖面窄的原因如下。(1)个人参保意识不够高。(2)政策宣传和组织实施力度不大。2.保障水平偏低(1)集体经济薄弱,个人收入增长缓慢。

到此,以上就是小编对于个人税延养老年金保险的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。